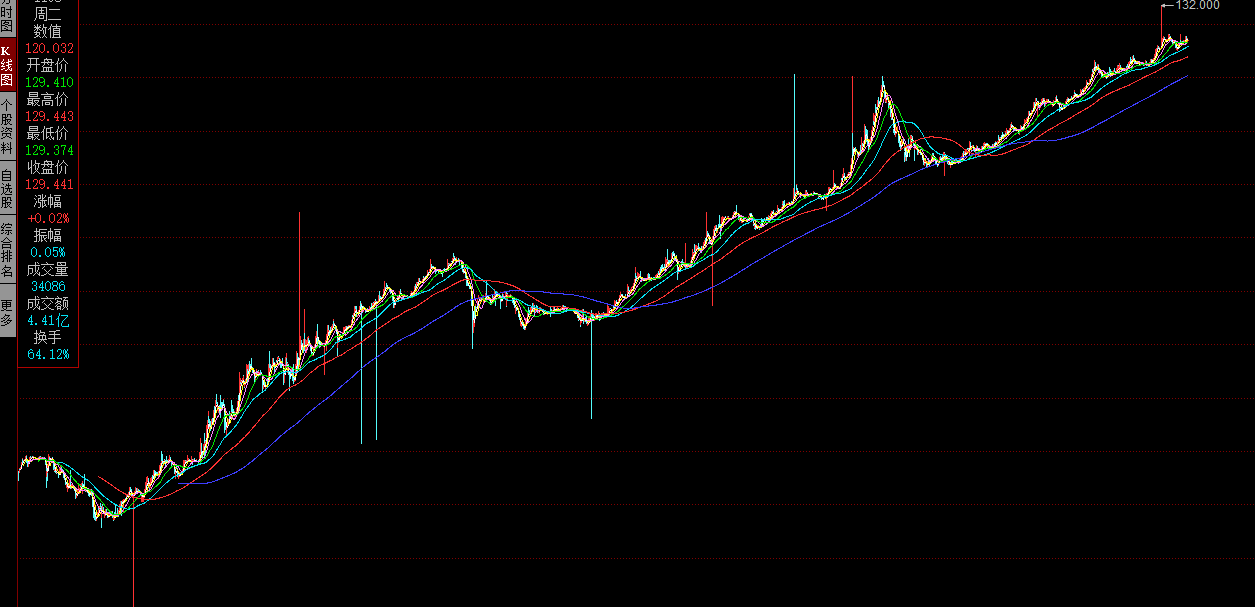

投资国债ETF,最终目的就是盈利. 同时盈利多少也是投资者关注的. 国债ETF可以说是有储蓄功能的. 不信的话可以看看其走势图: 上市快十年了, 一直都是缓慢向上爬. 收益虽然比不过股票标的, 但是稳健还是非常稳健的. 所以, 国债ETF你长期持有就是一种盈利方式.

有些人不满足这种盈利速度,觉得太慢, 那么可以使用一些技巧提升盈利水平, 下面介绍六种增加国债ETF盈利的方法: (适合专业人士)

根据交易方向的不同,国债ETF的衍生策略可归纳为以下六种。投资者可以先用少量资金理顺相关流程后,再调用大资金参与以获取无风险套利机会。

一、实现交易所债券T+0日交易

据介绍,目前银行间债券可以实现T+0日交易,而交易所的债券交易仍然实行T+1日交易的制度,这意味着个人投资者就不能进行债券的日内交易。但通过国泰上证国债ETF的回转交易,个人投资者也可以参与债券的日内交易。当投资者认为国债ETF申赎成分券(主要为在上交所上市的五年期国债)当日会上涨,可以采用以下两种交易模式获利:一是在国债ETF二级市场出现折价时,在交易所买入国泰国债ETF份额——申请赎回并获取申赎成分券(此时不考虑交易费用已获得折价带来的收益,之后待成分券价格上涨后当天卖出)。二是在国债ETF二级市场溢价时,迅速在债券二级市场买入成分券——换购成ETF份额,在二级市场卖出ETF份额。

二、低成本实现券种风格轮动

从历史数据看,国债指数的收益率普遍低于信用债指数,但不同券种之间却存在着明显的轮动规律。如果投资者判断未来居民消费价格指数(CPI)同比增速趋缓且经济基本面持续下行时,可以将大类资产配置从黄金、现金等品种切换至国债ETF之上。待CPI增速迈入减速下降期,同时企业盈利开始好转时,再卖出国债ETF并买入相关信用债产品。

三、信用利差交易

由于国债交易普遍集中于银行间市场,部分投资者无法开立相关账户,同时国债单笔交易额巨大,投资门槛较高,因此普通投资者很难便利地对信用利差进行波段操作。而国泰国债ETF最小交易金额仅为1000元(10份或其整数倍),为场内投资者和小额投资者参与信用利差交易提供了可能。

当投资者判断未来信用利差收窄时,买入剩余期限在5年左右的信用债,同时卖空债券ETF份额——待信用利差收窄之后,卖出信用债,同时买入债券ETF完成还券。而判断未来信用利差扩大时,通过买断式逆回购融入剩余期限在5年左右的信用债,卖出信用债,同时买入债券ETF份额。

四、跨市场价差套利

由于做市商的存在,国债ETF的流动性好于交易所个券,因此投资者利用国债ETF进行价差套利的效率高于现券交易。

一旦国债ETF成分券在银行间交易价格低于交易所价格时,投资者可在银行间市场买入成分券,同时卖空国债期货合约,将成分券转托管至交易所,换购ETF份额,在二级市场卖出ETF份额,同时买入国债期货合约。

反过来,当成分券在银行间交易价格高于交易所价格时,可在二级市场买入ETF份额,同时卖空国债期货合约,赎回债券ETF份额,获得申赎成分券,将申赎成分券转托管至银行间市场,卖出申赎成分券,同时买入国债期货合约。

五、国债ETF折溢价套利

这一策略的操作机会与前述实现T+0的交易基本一致,不过值得注意的是,目前国泰国债ETF暂不提供盘中动态净值,在缺乏盘中这一定价基准的情况下,国债ETF的上市交易价格将取决于投资者对于当前成分券的价格以及未来走势的预期,在短期内可能因为判断的差异而导致价格显著偏离于理论净值,就为国债ETF带来更大的折溢价套利机会。

六、与国债期货期现套利

国泰国债ETF与国债期货合约的标的指数相同,均为上证5年期国债指数,因此两者的价格变动理论上应当一致。但由于国债ETF二级市场存在价格波动,同时多数成分券没有连续成交价或做市商报价,因此两者可能出现价格短期偏离。当价格偏离幅度较大且足以覆盖交易成本时,投资者即可利用均值回归原理在期货与现货间进行统计套利。

与直接买卖成分券与国债期货进行期现套利相比,国债ETF既可以从一级市场申赎,也可以在二级市场交易,在套利操作期间存在折溢价波动,因此在三者存在长期均衡关系的前提下,使用国债ETF进行期现套利实质上为投资者提供了一个交易选择权。